Blog sur l'apport cession

Le blog sur l’apport cession constitue votre plateforme pour approfondir vos connaissances sur les investissements dans les actifs non cotés.

Que vous cherchiez à comprendre l’importance d’une classe d’actifs ou à mieux appréhender certains concepts, vous y trouverez les articles qui répondront à vos besoins.

Structuration fiscale : l'apport cession

Le mécanisme de l’apport-cession constitue une mesure fiscale qui autorise le report ou même l’effacement des obligations fiscales relatives aux gains en capital. Afin de profiter de ce dispositif, il est requis de réinvestir une part significative, soit 60 %, du produit de la vente dans l’activité économique.

Exemple

Paul, âgé de 55 ans, est marié et n’a pas d’enfants. Il dirige l’entreprise qu’il a fondée il y a 15 ans.

Son taux d’imposition actuel s’élève à 45 % selon le barème progressif de l’impôt sur le revenu. Il a trouvé un repreneur pour son entreprise et prévoit de réaliser une plus-value de 3 millions d’euros.

Son conseiller l’a informé que s’il décide d’investir une part substantielle du montant de la vente dans une activité économique, il pourrait reporter ou même annuler l’impôt sur la plus-value grâce à la méthode de l’apport-cession.

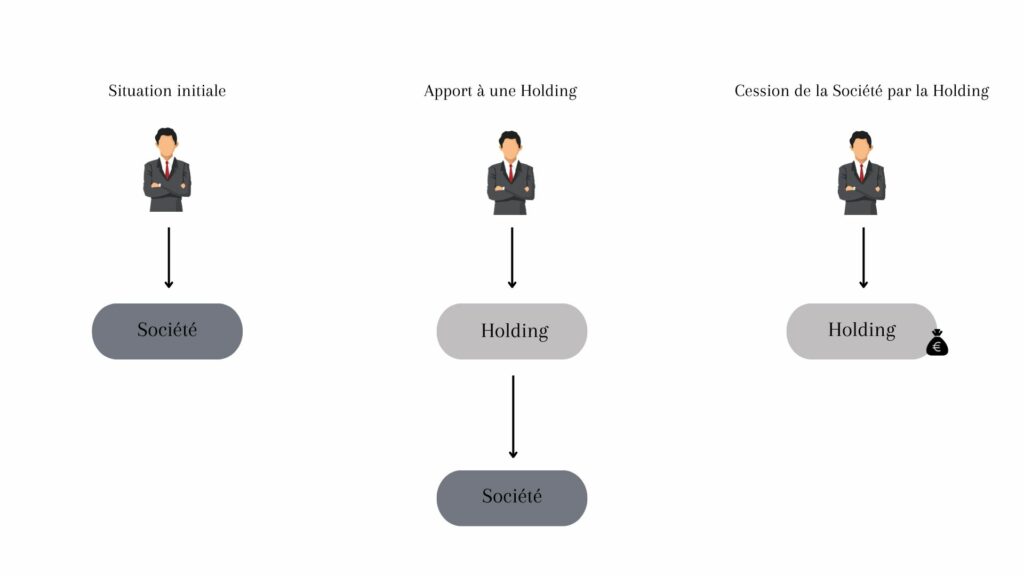

Mise en place d'une opération d'apport cession

- Transfert des parts de la société vers une Holding

Au début du processus, il est essentiel de créer une Holding qui sera soumise à l’impôt sur les sociétés. Le dirigeant doit détenir la majorité des droits de vote dans la Holding (dans la plupart des cas). La constitution de cette société se fait sans injection de capital de la part du dirigeant. Les parts de sa propre société sont apportées à la Holding. Après l’apport, la Holding détient la société. Il n’est pas obligatoire d’apporter toutes les parts à la Holding ; il est possible de réaliser un apport-cession sur une partie seulement des parts. - Cession des parts par la Holding

Ensuite, la Holding vend la société qu’elle a récemment acquise à l’acheteur. Il est important de noter que l’apport-cession doit être anticipé, car la création de la Holding et l’apport des parts doivent précéder la vente. En général, il faut prévoir un délai de 2 à 3 mois. Après la cession, les fonds sont détenus par la Holding, et non directement par le dirigeant.

Une plus-value différée

L’apport-cession permet d’éviter l’impôt sur la plus-value en la reportant. Si la vente de la société est effectuée par la Holding dans les 3 ans suivant l’apport, cette dernière est tenue de réinvestir 60 % du produit de la cession dans une activité éligible dans un délai de 2 ans à compter de la cession.

Si ces conditions ne sont pas respectées, l’impôt sur la plus-value devient dû.

Cela peut se produire dans les cas suivants :

- Le délai de 2 ans pour réinvestir n’a pas été respecté.

- Le délai de 2 ans pour réinvestir a été respecté, mais pour une fraction inférieure à 60 % du prix de vente.

- Les parts de la Holding reçues lors de l’apport sont vendues, annulées ou remboursées. Ces opérations entraînent automatiquement la perte du report, quel que soit le moment où elles ont lieu.

- Le dirigeant s’installe à l’étranger.

Ce dispositif peut être combiné avec d’autres avantages fiscaux, comme le Pacte Dutreil, qui permet de transmettre une entreprise à ses enfants à moindre coût.

Quelles activités sont éligibles pour le réinvestissement ?

- Cas #1 : Les parts de la société ont été apportées à la Holding moins de 3 ans avant la cession.

Pour satisfaire la condition des 60 %, seuls les réinvestissements éligibles sont concernés. Les 40 % restants ne sont soumis à aucune contrainte et peuvent être utilisés librement.

- Cas #2 : Les parts de la société ont été transférées à la Holding plus de 3 ans avant la cession.

Dans cette situation, la Holding a la flexibilité d’investir la totalité du produit de la vente dans l’activité de son choix, y compris dans des activités de nature patrimoniale telles que des investissements locatifs, etc. La seule exigence est que la Holding continue d’être soumise à l’impôt sur les sociétés.

Peut-on utiliser le mécanisme de l'apport cession seulement sur une partie des titres de l'entreprise cédée ?

Oui, il est possible d’utiliser le mécanisme de l’apport-cession sur une partie seulement des parts de l’entreprise cédée. Il est essentiel de bien calibrer cette opération en fonction des besoins et des préférences du dirigeant-cédant, car réinvestir 60 % de la totalité du prix de vente peut s’avérer difficile pour plusieurs raisons :

- Certains dirigeants-cédants peuvent être réticents à prendre un tel risque de perte en capital sur une portion aussi importante.

- Trouver des opportunités d’investissement pour l’intégralité du montant dans un délai relativement court peut être un défi.

Pour calibrer cette opération, il existe deux approches :

- N’apporter qu’une partie des parts à la Holding, tandis que les autres parts détenues en direct seront vendues en même temps que celles détenues par la Holding à l’acheteur.

- Constituer plusieurs Holdings. Si l’une d’entre elles ne parvient pas à réinvestir dans le délai de 2 ans, seule la fraction d’impôt sur la plus-value en report, et non la totalité, sera due.

Est-il possible de ne jamais payer l'impôt reporté ?

- Les opérations ne le permettant pas : les réinvestissements réalisés dans le cadre des 60 % doivent être conservés pendant un an. Si les actifs sont cédés après cette période d’un an, l’impôt en report n’est pas annulé, mais il est maintenu. Les fonds peuvent alors être réinvestis librement ou distribués sous forme de dividendes, sans obligation de les réinvestir à hauteur de 60 % dans une activité éligible. Cependant, il reste impossible de réaliser des opérations sur les titres de la Holding, car tout rachat, annulation ou remboursement de ces titres entraînerait le paiement de la plus-value. Il en va de même en cas d’installation à l’étranger.

- Les opérations le permettant : seul le décès ou une donation permettent d’effacer la plus-value en report. Lorsque les titres sont reçus par donation, ils doivent être conservés pendant 5 ans, faute de quoi le report prendrait fin. Si le donateur doit réinvestir 60 % du prix de vente dans un délai de 2 ans, celui qui reçoit les titres doit respecter ce délai de réinvestissement.

Quand devrait-on opter pour l'utilisation de l'apport cession ?

Le recours à l’apport-cession est à privilégier dans les cas suivants :

- Acceptation des contraintes fiscales : l’apport-cession exige que 60 % du produit de la vente soient réinvestis dans une activité économique éligible, et ce réinvestissement doit être effectué dans un délai maximum de 2 ans. Il convient de choisir cette option uniquement si l’on est prêt à respecter ces obligations.

- Acceptation du risque financier : les réinvestissements dans des projets économiques comportent des risques. Avec l’apport-cession, au moins 60 % du capital provenant de la vente de l’entreprise peut potentiellement être réduit à zéro. Par conséquent, cette option n’est pas recommandée pour les dirigeants qui souhaitent garantir la préservation du prix de vente.

- Non-intervention sur la Holding : il est essentiel de comprendre que, une fois l’apport-cession réalisé, il devient impossible de vendre, dissoudre ou liquider la Holding sans déclencher l’imposition placée en report.

- Considération des coûts : la création de la Holding, le recours à un avocat fiscaliste, et éventuellement l’intervention d’un commissaire aux comptes/apports entraînent des coûts non négligeables. Avant d’opter pour cette stratégie, il est crucial de s’assurer que les avantages fiscaux compensent ces dépenses.

En résumé, l’apport-cession est adapté aux situations où l’on est prêt à investir dans des projets économiques à moyen ou long terme, en acceptant les contraintes fiscales, les risques financiers, et en prenant en compte les coûts associés.